Proyecto de ley de impuesto por servicios digitales vulnería principios tributarios

El proyecto de Ley 164 para ampliar el Impuesto al Valor Agregado (IVA), que es del 13% a todos los servicios digitales que operan en Bolivia, vulnera los principios doctrinales del ámbito tributario, como la igualdad. Así lo afirma Javier Peredo, auditor financiero especializado en gestión tributaria.

El experto señala que en primera instancia el IVA es mensual y no bimensual como señala el proyecto. Además, se paga a través de una declaración jurada de todo lo que se vende al mes, sea extranjero o nacional, no debiendo haber preferencia para ninguno.

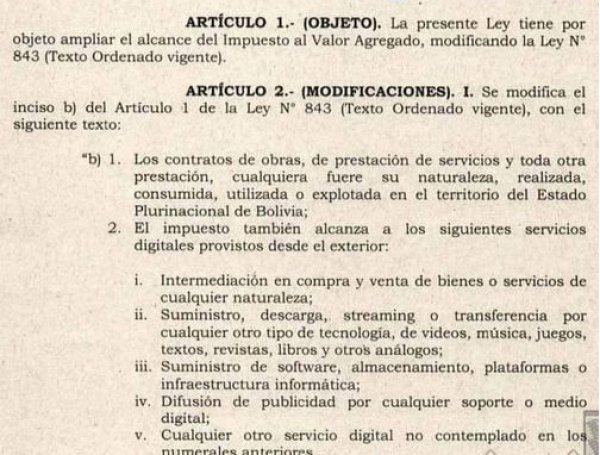

Peredo hizo esa explicación al ser consultado sobre el parágrafo que modifica el Artículo 10 de la Ley 843 (Texto Ordenado vigente), incorporando los párrafos segundo, tercero y cuarto:

Los sujetos pasivos del impuesto que presten servicios digitales desde el exterior se empadronarán en el Servicio de Impuestos Nacionales y liquidarán el impuesto por períodos bimestrales, en las condiciones que establezca la Administración Tributaria. El impuesto será pagado en dólares estadounidenses mediante depósito o transferencia electrónica a una cuenta habilitada por el Servicio de Impuestos Nacionales.

Las entidades financieras autorizadas por la ASFI (Autoridad de Supervisión del Sistema Financiero), retendrán el impuesto a los usuarios que utilicen los instrumentos de pago proporcionados por ellas para el pago de servicios digitales provistos desde el exterior cuando los sujetos pasivos no se encuentren empadronados en el Servicio de Impuestos Nacionales, en las condiciones que se establezcan mediante Decreto Supremo reglamentario.

Las entidades financieras autorizadas por la ASFI, proporcionarán información no personalizada a la Administración Tributaria sobre los pagos a proveedores de servicios digitales del exterior, en los medios y plazos que reglamentariamente establezca el Servicio de Impuestos Nacionales.

Peredo además indicó que, de acuerdo con el Código de Comercio de Bolivia, una empresa extrajera puede desarrollar operaciones en Bolivia. “El tema es que las compañías de streaming, como Netflix o Amazon Prime, deberían tener un establecimiento en el país y, por ende, un registro tributario nacional. Entonces, estas firmas deberían facturar a sus usuarios por los servicios que prestan”, dijo.

Si cumplieran esa figura, según el experto, estas empresas también deberían pagar el IT (Impuesto a las Transacciones) y el IUE (Impuesto a las Utilidades de las Empresas), generando mayores ingresos para el país. “Esta es la más grande observación que tengo al proyecto”, señala.

Además, para “obligar” a que las compañías tengan una subsidiaria en Bolivia, Peredo explica que la ASFI podría recurrir a la Autoridad de Regulación y Fiscalización de Telecomunicaciones y Transportes (ATT) para que suspenda las señales de esas empresas hasta que cumplan con las normas.

“No se puede poner en la ley que las empresas mantendrán sus precios y los usuarios asuman el impuesto. Eso lo tiene que decidir el mercado. La ley de impuestos indica que todo precio de venta que uno ofrece en Bolivia está con el IVA incluido. El problema de que las compañías no paguen el impuesto es algo que tienen que resolver entre ellas y el Fisco”, sostuvo Peredo.

Mecanismo de retención

A decir del abogado experto en materia tributaria, Pablo Ordoñez, el pago del IVA bimestral y la retención del impuesto por parte de las entidades financieras; como establece el proyecto de ley, es algo que está estipulado en las normas.

“La retención es un mecanismo subsidiario. El primer mecanismo es la autoliquidación. La retención no se hace por defecto. Estos mecanismos no son ajenos a nuestro sistema tributario“, dijo el especialista.

De acuerdo con Ordoñez, el proyecto de ley hace énfasis en que la información que se obtenga de las entidades que intermedien en el pago se va a manejar en términos generales. Además, hay una serie de disposiciones en el Código Tributario que tienden a garantizar la confidencialidad y reserva de la información.

El experto también indicó que ya existen regímenes que liquidan su impuesto de forma bimestral. Un ejemplo de ellos son los regímenes Simplificado o el Régimen Siete-RG para emprendedores, que estuvo vigente hasta 2020.

“Esto es algo positivo, porque debemos migrar a un régimen bimestral todos los contribuyentes, para que solo liquiden mensualmente las grandes empresas. No es razonable que un profesional independiente tenga las mismas obligaciones que una compañía grande“, sostuvo el experto en Derecho Tributario.