¿A dónde vamos?

La revaluación del dólar junto con la expectativa del alza de la tasa de interés en Estados Unidos ha deprimido los precios internacionales de las materias primas y con ese mecanismo de transmisión, la deflación está llegando al resto del mundo al mismo tiempo que los tipos de cambio se deprecian frente a la divisa estadounidense.

La gran discusión de Keynes en 1925 fue contra el sentido común del Tesoro británico, y los políticos, que querían regresar la libra esterlina a su paridad de antes de la Primera Guerra Mundial, y con eso al patrón oro. En ese momento, con el tipo de cambio flotante a $4.44 por libra, el debate era si devaluar la libra a $3.60 por libra o revaluarla y restablecer la paridad de preguerra de $4.86. La revaluación de 10% para Keynes significaba una pérdida de salarios si se deseaba mantener a Gran Bretaña competitiva en sus exportaciones. Eso significaba que los salarios de los mineros del carbón, que determinaban el costo de la energía, debían de bajar. Las consecuencias de eso, para Keynes, estaban claras: una gran protesta social (que fue el paro general de 1927) y una tendencia deflacionaria (que ocurrió de 1929 en adelante). Menos consumo presiona a menores precios lo que impide una tasa de retorno adecuada del capital o puesto de otro modo, impide la reproducción del capital.

El efecto sobre la tasa de interés es inmediato. Es su descenso para intentar recuperar actividad económica. Este problema de la deflación, dice Keynes, que es más peligroso que la inflación y es mejor alimentar el consumo a través de inversión pública aunque ésta no sea de utilidad inmediata. Von Mises argumentó que la baja de la tasa de interés tendría un impacto en el aumento de la actividad productiva y que este aumento haría que los precios de los bienes de producción subieran mientras los de consumo aumentarían menos y la tasa de interés lentamente recuperaría su nivel, cuando los precios de los bienes de producción y de consumo restablecieran su nivel. Esto se ha podido apreciar en Japón desde 1999 que no es verdad y desde el 2008 en los otros países líderes, que tampoco.

Actualmente la revaluación del dólar frente al euro, su principal socio comercial, es del orden de 30% y el impacto de esto sobre el consumo en Estados Unidos es visible. No logra recuperar una tasa de crecimiento del consumo análogo al que tuvo en los años 90 ni logra emplear a la población correctamente de manera masiva. El drama es que esto ocurre con la tasa de interés en cero en Estados Unidos, Gran Bretaña, Europa, y Japón; y con la tendencia deflacionaria estrenada en Europa en el año 2013, fruto de las políticas de austeridad allí aplicadas desde el año 2011 y ahora en Estados Unidos fruto de la apreciación cambiaria.

La revaluación del dólar junto con la expectativa del alza de la tasa de interés en Estados Unidos ha deprimido los precios internacionales de las materias primas y con ese mecanismo de transmisión, la deflación está llegando al resto del mundo al mismo tiempo que los tipos de cambio se deprecian frente al dólar. Al revés de lo esperable, los precios internos no suben con las devaluaciones en las economías emergentes por la debilidad de la demanda. Esto claro está generalizando el proceso de crisis iniciado, según como se vea, en el año 2000 o el año 2008.

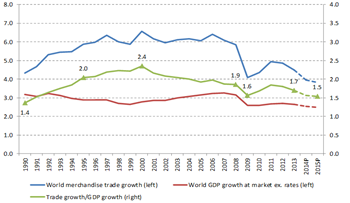

La consecuencia de la debilidad de los precios en dólares es que la concepción del crecimiento económico liderado por las exportaciones está en juego. Ya se ha dicho que no es posible y no funciona. Pero la realidad es que Estados Unidos está con una tasa de crecimiento exportador no de materias primas sino de bienes de capital e intermedios, que es su fuerte, que está de bajada. Si la dinámica de crecimiento de las exportaciones de materias primas va en descenso y también la dinámica de las exportaciones de bienes de capital e intermedios del principal exportador de estos bienes en el mundo, es que la dinámica de crecimiento de la economía mundial está en descenso. Hay un descenso marcado del ritmo de crecimiento del comercio total de bienes y servicios (línea azul) que ha bajado 30%, de sobre 6% antes del 2006 a menos del 4% al año después. Está muy marcado también la desaceleración del crecimiento del PIB mundial que ha descendido 20%, de crecer más de 3% al año promedio antes del 2008 (línea roja) a 2.5% después. El crecimiento del PIB mundial está rondando el 4% al año, lo que en términos poblacionales es (2.5- 1.18) 1.32%.

Crecimiento del PIB, del comercio y del comercio de bienes mundiales

|

Promedio móvil de 10 años de comercio mundial, PIB y comercio/PIB, 1990-2015. Variaciones del promedio anual % (izquierda) y ratio (derecha)

Fuente: OMC.

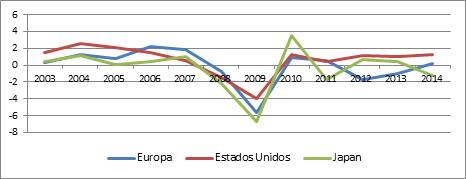

Esto se divide así: Europa y Japón no crecen después del 2008 y Estados Unidos crece muy poquito, al 1.5%. Como estos países conforman el grueso del mercado mundial, por su nivel de riqueza, su estancamiento con deflación es la que ha lanzado el mercado mundial de commodities a una baja de cantidades fuera de los aspectos especulativos que han gatillado la variación de precios. Mientras éstos no retomen dinamismo, las cantidades importadas por ellos serán progresivamente menores. Con las tasas de interés apuntando al alza, los precios seguirán rumbo a la baja hasta que se encuentre el nuevo punto de equilibrio de precios.

Crecimiento del PIB per capita

|

Fuente: Eurostat y BM Y United Nations Population Division, Department of Economic and Social Affairs.

Los grandes consumidores de bienes industriales -de capital e intermedios- americanos son Europa y Japón que no crecen y que no parecen tener perspectivas mientras no acaben con las políticas de austeridad. Con Alemania en el borde de la deflación estancada en crecimiento cercano a 0 quizás ahora comiencen a pensar que algo está mal.

Al otro lado está la versión 2.0 de las políticas keynesianas de inversión en infraestructura como medio de revitalización de la economía. Solo que esta vez no es el Estado quien lo hace a fondo perdido, inyectando demanda, sino lo hace asociado con el sector privado. Este keynesiansimo 2.0 que se está explayando por el mundo, mediante bancos nuevos regionales y gobiernos que promueven sus empresas constructoras, está asociado a fondos de jubilación que no tienen rentabilidad en bolsa y buscan desesperadamente donde invertir. Esto mientras la tasa de interés se mantenga en cero. El retorno de la tasa de interés en las economías líderes a su nivel histórico de 6% en este marco, no se ve muy cercano. Una cosa es una recuperación económica con tasas de interés de 0% y otra con tasas normales. ¿Puede haber una recuperación económica global sólida mientras la tasa de interés no regrese a su nivel? ¿La tasa cero no es un incentivo para la especulación en bolsa y las burbujas financieras?

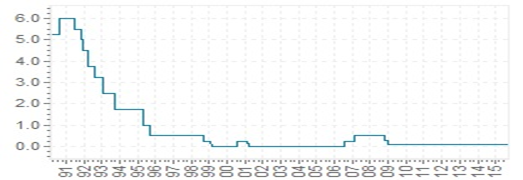

Japón es una plantilla para entender qué está pasando. La línea verde del grafico 2 muestra que el PIB por habitante no crece desde hace una década, pero si se busca la data a 1990, son dos décadas y media sin crecimiento. Lo notable es que tienen la tasa de interés real en 0 desde al menos 1999 y que el descenso de la tasa de interés de 6% a 0% no reactivó la economía entre 1991 y 1999, como Keynes predijo.

Tasa básica de interés de Japón

Gráfico de largo plazo 1991-2015

|

Fuente: Bank of Japan

Mientras tanto, el consumo en Europa, Estados Unidos y Japón permanece estancado sin aumento. La apuesta es que los demás asiáticos van a aumentar su capacidad de consumo y a través de eso va a salirse de este aprieto. La falta de austeridad asiática va a arrastrar al mundo, es la idea. Por eso de lo único que habla la prensa sajona es de China. Nunca escriben sobre su estancamiento ni sobre la caída de su consumo. La preocupación es si China consume a una tasa menor, o si crece, que es su apuesta y su miedo. Si China se consolida como la primera economía del mundo esto tiene repercusiones gigantescas sobre la hegemonía americana y el papel incuestionable de Washington. O sea que ojalá que China crezca, pero ojalá que no, es el análisis sajón. Los que están en problemas estancados con deflación son todos los del G-7, el gran mercado mundial.

Mientras el índice de precios al consumidor de Estados Unidos para todas las ciudades y todos los productos suma 0.2% para el año a agosto del 2015, en China suma 2% para el año a agosto. Para Japón suma 0.2%, como Estados Unidos; Gran Bretaña suma 0.0%; Alemania suma 0.2% y Francia 0.0%. Es decir, hay casi deflación (solo cuando se vuelve negativa es deflación) y la tasa de interés es negativa en todas estas economías. La apuesta para la recuperación americana es la asociación del Estado con un agente privado, sea para hacer la guerra, el desarrollo de infraestructura o lo que sea y no parece estar funcionando. Por lo menos el multiplicador fiscal del gasto en defensa no existe, como se ve con todas las guerras que hace Estados Unidos y su falta de crecimiento del PIB en las últimas dos décadas.

América Latina está inmersa en este problema. El crecimiento exportador no va a tener dinamismo y la tasa de interés distorsionada va a seguir generando ideas de gasto público asociado. Si antes era con préstamos internacionales ahora es con inversión extranjera. La diferencia es que la inversión extranjera de los fondos de pensiones va a requerir una tasa de retorno alta para justificar la inversión, lo que tendrá un efecto de balanza de pagos igual de adversa que la deuda. La diferencia es que no tiene costo fiscal. ¿Es suficiente esto?

Por último, sin crecimiento exportador y con políticas de desarrollo de infraestructura para relanzar el crecimiento, con recursos de fondos de inversión extranjeros, ¿a quién beneficia la reactivación de la economía? ¿El consumo de quien se va a relanzar? La idea de Keynes de la infraestructura era generar empleo con gasto público para generar empleo en casa. Hacerlo con déficit en momentos deflacionarios era una buena idea. ¿En América Latina tenemos deflación también? Brasil, inflación anual a agosto del 2015 de 9.53%, Argentina (no hay información actualizada comparable en Trading Statistics); Chile de 5.0%; Perú de 4%; México de 2.59% y Colombia 4.74%.

Hay dos cosas ciertas, América Latina crece poco pero crece, con las excepciones de Brasil y Venezuela; y hay una saludable inflación baja en un mar global deflacionario. Las medidas de reactivación que se tomen en América Latina deberán ser distintas de las que se toman en Europa, Estados Unidos y Japón por estas razones, amén de las razones estructurales evidentes. El problema es que el marco mental latinoamericano es de crecimiento exportador y ante la falta de este no hay ninguna idea distinta, salvo el keynesianismo 2.0 de infraestructura con dinero privado extranjero. Quizás podría ser la idea que los fondos privados de pensión nacionales inviertan, pero ¿quedan fondos privados de pensión nacionales?

Hay una tercera verdad, los flujos de capital de corto plazo, de cartera, han venido en descenso desde que Bernanke en el 2013 comenzó a anunciar el final de la política crediticia americana introducida en el 2008. Esto se ha traducido en los tipos de cambio, como se preveía, y eso va a comprimir el consumo importador, lo que va a reducir las tasas de crecimiento. Si hubiera bases exportadoras industriales quizás podría haber un offsetting (contrapeso) de esto, pero nadie, salvo México, lo tiene, razón por la que tiene una mucho menor caída de las exportaciones y del producto que el resto entre 2014 y 2015. Claro que tampoco nunca subió mucho (0.8% per cápita anual promedio) desde los años 80.

Para Estados Unidos el negocio del TLCAN ha sido conseguir un mercado con 120 millones de consumidores mexicanos que financian su balanza de pagos con remesas de trabajadores migrantes mexicanos muy baratos (que no quieren en Estados Unidos, como Donald Trump ha puesto en evidencia). Para Estados Unidos son dos buenos negocios, mercado más grande y mano de obra barata precaria. Para México es menos claro qué ha ganado. Tampoco queda claro si lo hubiera podido prevenir o si tenía márgenes de negociación reales. La base industrial mexicana está entretejida con la de Estados Unidos de modo que la cola se mueve a la misma velocidad que el perro. Y no se ha movido rápido ese perro en tres décadas, hasta que casi dejó de moverse.

¿Cómo hacerle entonces?

Keynes estaba frente a balanzas fiscales relativamente sanas. En la crisis de 1929 no hubo rescates financieros y eso fue duramente criticado. Lo que hubo fue un cierre del crédito interbancario que, aunado a la tendencia deflacionaria que venía desde 1928, llevó a la depresión. Esta vez tenemos rasgos deflacionarios y no hay crecimiento, pero no hay depresión. Lo que hay es un peso de la deuda pública monstruoso, sobre 100% del PIB para los países del G-7 y no ha significado inflación, como suponían Hayek y Von Mises. Lo que sí es verdad es que esa deuda inmensa ha sido fabricada por los rescates bancarios del 2008 al 2010 y que ha ocurrido con las tasas de interés en cero. La historia cambiaría cuando la tasa suba. Cada 1% de tasa de interés es 1% del PIB de traspaso de pago de deuda pública al sector privado que se va a contrapesar con una reducción simétrica del gasto público para evitar un aumento del déficit fiscal que ronda, país más, país menos, 5% del PIB. Si el déficit fiscal no genera inflación, no se comprende el empuje de austeridad. El efecto de la austeridad es todo lo señalado arriba en términos de deflación.

El drama latinoamericano es que la prensa y el sentido común están básicamente todos del lado del crecimiento exportador y el libre mercado, inclusive en los países progresistas. La formación de los economistas jóvenes está más cerca de la hipótesis de los mercados perfectos y del pensamiento de Lucas que de algo que tenga como centro el empleo, que es el problema medular ahora como en 1930. No hay un refugio teórico distinto para dar un salto adelante. En los años 50 del siglo pasado, cuando se desplomaron los precios de los commodities, Prebisch estaba agarrado de las ideas de Alejandro Bunge sobre industrialización e integración de mercados. Ahora lo que sabemos es que esa industrialización acabó en alta inflación y cuellos de botella de balanza de pagos en los 70. Es decir por allí no está el camino.

Lo nuevo es que la idea de integración ha sido diseccionada en dos: los que están del lado de la integración panamericana con Estados Unidos (y ahora el TPP); y los del Mercosur, de la integración regional. Pero estos últimos tienen países miembros con políticas económicas disímiles, entorpeciendo el proceso de la integración. Eso no tiene salida, lo que implica que el Mercosur seguirá atrofiado. A diferencia de los años 70 del siglo pasado, el problema no es la inflación con estancamiento, y de allí las políticas crediticias con metas inflacionarias en primer lugar; sino la deflación por caída del consumo en las economías ricas derivadas de políticas de austeridad y por la apreciación del dólar.

Quizás haya que pensar en políticas contradeflacionarias que no estén relacionadas ni al cierre del déficit fiscal ni los ajustes del consumo. Mientras tanto el crecimiento anémico de América Latina seguirá en un mundo divorciado entre la austeridad en Brasil y México que va a tumbar el crecimiento de ambos países y quizás también su índice de precios; el estancamiento del G-7 y el auge asiático. A todo esto sumado le llama Mme. Lagarde haber superado la crisis, en una interesante innovación del uso de la palabra “superar”. La crisis no es un punto sino un proceso, y allí seguimos.

Hay quienes afirman que se acabó el ciclo de la izquierda. El ciclo terminado parece ser más bien el del crecimiento exportador en América Latina, aunque las elites persistan y se siga promoviendo las inversiones en recursos naturales exportables.(ALAI)

Oscar Ugarteche es investigador titular del Instituto de Investigaciones Económicas de la Universidad Nacional Autónoma de México (UNAM) y coordinador del Observatorio Latinoamerciano (Obela).