El brazo político, la fundamentación legal y la filtración de los Panamá Papers

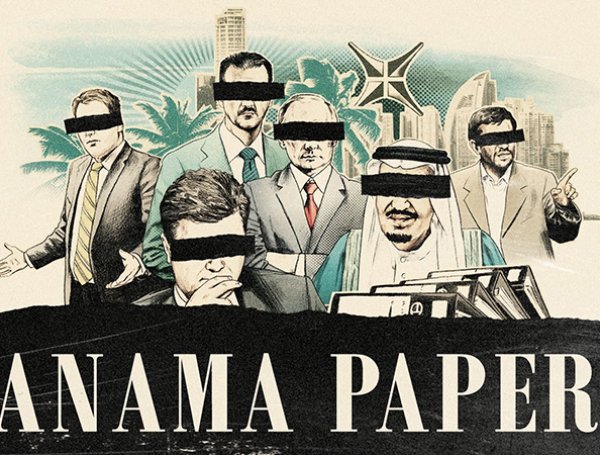

Dos golpes de timón le devolvieron oxigeno al Gobierno del presidente Morales en momentos en los que parecían acabarse los argumentos sobre el bullado caso Zapata; el primero, la revelación del origen de la fuente de que el hijo entre el primer mandatario y la contratista no existe; el otro, la publicación de la lista de empresas bolivianas y registros particulares en otro escándalo: los Panamá Papers. Aunque este repercutió en el mundo, llevándose una marea de afectados entre quienes figuraban incluso jefes de Estado y personalidades públicas, la apertura de la investigación para determinar el origen de las fortunas de los clientes del estudio de abogados Mossack & Fonseca asentado el Panamá.

El encargado de transmitir un duro mensaje a los bolivianos involucrados en la lista fue el vicepresidente del Estado Plurinacional Álvaro García Linera. La autoridad aseguró que se investigará una a una las empresas de Panamá que están a nombre de bolivianos y que quienes eludieron impuestos serán sometidos a la justicia. Aunque la autoridad reconoció una diferencia. Dijo que los empresarios que constituyeron sus sociedades en Panamá, pero que sí tributaron al Estado boliviano, no deben preocuparse porque ellos no tendrán ningún problema. “Político o empresario que se fue a Panamá para no pagar impuestos, político o empresario que usó Panamá para esconder propiedad o para lavar dinero, la justicia se va a hacer cargo de ellos, porque no podemos permitir que este tráfico de influencias que cometieron continúe”, enfatizó.

Puesta la discusión en lo más alto del Ejecutivo, expertos bolivianos en leyes y materia tributaria contactados por dat0s explicaron que se pretende confundir a la opinión pública respecto a connotación de las sociedades offshore. Precisaron que en el mundo moderno, la tributación en general y el impuesto a la renta está regida por tres principios para ejercer jurisdicción y de esta forma gravar a las personas sujetas a impuestos, a saber: fuente o territorialidad; residencia y ciudadanía o nacionalidad. Explican: “el sistema tributario boliviano adopta el principio de fuente en los Artículos 20, 21 y 42 de la Ley 843, que establece que ´son utilidades de fuente boliviana aquellas que provienen de bienes situados, colocados o utilizados económicamente en la República; de la realización en el territorio nacional de cualquier acto o actividad susceptible de producir utilidades; o de hechos ocurridos dentro del límite de la misma, sin tener en cuenta la nacionalidad, domicilio o residencia del titular o de las partes que intervengan en las operaciones, ni el lugar de celebración de los contratos´”.

Por este principio fundamentado en la ley, continúan los expertos, “la generación de renta en Bolivia tributa en Bolivia independientemente de que se saque el dinero al exterior, justamente por esto encuentra cabida el pago de Impuesto a la Utilidad de las Empresas – Beneficiarios Exterior (IUE-BE). Al respecto el Art. 51 de la Ley 843 establece que ´cuando se paguen rentas de fuente boliviana a beneficiarios del exterior, se presumirá, sin admitir prueba en contrario, que la utilidad neta gravada será equivalente al 50% del monto total pagado o remesado. Quienes paguen o remesen dichos conceptos a beneficiarios del exterior, deberán retener con carácter de pago único y definitivo, la tasa del 25% de la utilidad neta gravada presunta´”.

Las mismas fuentes aseguran que “no es requisito obligatorio constituir una sociedad offshore para sacar dinero de Bolivia, puesto que, para ese fin, simplemente se requiere el contar con una cuenta bancaria en el extranjero y realizar transferencias o depósitos en la misma, siendo una persona natural o jurídica”.

Evasión y elusión impositiva

Por otra parte, los entendidos en la materia mostraron su extrañeza por la politización del caso y los argumentos que se utilizan sobre la presunta facilidad para evadir impuestos a través de una sociedad offshore y el castigo que devendría de esta actividad. “Se debe considerar que en doctrina y aplicación tributaria existen dos figuras a las que hacen referencia los contribuyentes y las administraciones tributarias: la elusión fiscal y la evasión fiscal. La primera supone que los contribuyentes usan los espacios vacíos o imprecisiones de la ley para reducir las obligaciones tributarias, pero actuando en el marco de la legalidad; la segunda figura sí constituye un ilícito que debe ser penado por privar al Estado de ingresos públicos obligatorios. En ese caso, las autoridades bolivianas deberán establecer qué sociedades constituidas en Panamá cometieron delitos y sobre tales deberá caer todo el peso de la ley por defraudar al Estado privándolo de obtener ingresos, pero lo que no debe suceder es que la investigación pierda objetividad y transparencia, pues no es necesario abrir una sociedad en el extranjero para evadir impuestos como actualmente se mal entiende”.

Normas anti lavado de dinero

Se cree de igual manera que las sociedades offshore se constituyen para lavar dinero de actividades ilícitas. Al respecto, los expertos señalaron que la legislación mundial ha adoptado normas relativas a la prevención de lavado de dinero proveniente de actividades ilícitas, tráfico de drogas, armas, trata de personas y actos terroristas. “Bolivia no se ha quedado atrás en esta tendencia mundial, el Código Penal tipifica en el Art 185 Bis, modificado por el Art. 34 de la Ley 004 de 31 de marzo de 2010, el tipo penal de Legitimación de Ganancias Ilícitas. En ese sentido, los actores económicos y abogados bolivianos ejercen políticas de Diligencia Debida (Due Diligence o DD) y conocimiento del cliente (KYC por sus siglas en ingles Know Your Customer), al igual que se hace en todo el mundo. El conocimiento del cliente consiste fundamentalmente en identificar al cliente, conocimiento que tiene una extensión tripartita; comprende identificar a la persona, responde a la pregunta ¿quién es?; identificar su actividad económica, responde a la pregunta ¿qué hace?; e identificar la finalidad de la relación comercial que se establece con el sujeto obligado y responde a la pregunta ¿para qué?”

El Acuerdo No. 4-2001 de la Comisión Nacional de Valores. (Gaceta Oficial 24,251) establece las normas de conducta que deberán cumplir las Bolsas de Valores, Centrales de Valores, Casas de Valores, Corredores de Valores, Administradores de Inversión para la Prevención del Delito de Blanqueo de Capitales al tenor de la Ley 42 de 2 de octubre de 2000; a las instancias mencionadas a realizar procesos de Debida Diligencia para Identificar a su cliente.

“En ese sentido cumpliendo con esta normativa los contratos que suscribe el consorcio panameño Mossack & Fonseca con sus clientes establece la obligación de llevar a cabo la Diligencia Debida (DD) a fin de que se tenga un convencimiento y entendimiento cabal y preciso del cliente, la actividad que realiza para obtener el capital y el objeto para el que requiere constituir la empresa en Panamá, establece como requerimiento del contrato que la Debida Diligencia (“DD”), la Política de Conozca a Su Cliente (“KYC”) y el respeto de normas Anti Lavado de dinero (“AML”) previamente citadas”, señalan los expertos.

Estudios jurídicos que realizaron servicios para clientes bolivianos

En lo que respecta a las firmas de abogados bolivianos que realizan el servicio de constitución de sociedades en el extranjero refiriendo clientes bolivianos a abogados extranjeros entre los que se encuentra Mossack & Fonseca, por acuerdo suscrito con este último, contractualmente se hallan obligados a cumplir con la Diligencia Debida y a Conocer a su Cliente por lo que también resulta poco probable que estos se orienten a realizar las actividades delictuales aunque de así hacerlo, el Estado deberá juzgarlos con la mayor objetividad estableciendo penas conforme a la Ley.

Aclaran que “corresponde dejar en claro que no existe prohibición legal alguna en Bolivia que limite a los profesionales abogados a asistir a sus clientes en la creación de sociedades en otros países por lo que esta actividad se encuentra plenamente sometida al marco de la ley, asimismo la constitución de sociedades en el extranjero por personas naturales o jurídicas bolivianas no constituye delito ni actividad ilegal alguna, pues no existe tipo penal que limite o prohíba a bolivianos a constituir sociedades en el extranjero”.

Respecto a la constitución de empresas en Panamá explican que el trámite se inicia cuando la persona boliviana recurre a un abogado en Bolivia solicitando que se le preste el servicio. “El profesional contacta una oficina de abogados en Panamá que se encarga de constituir esta sociedad y una vez que la misma es constituida en Panamá, el bufete de abogados panameño legaliza los documentos en el Consulado de Bolivia en Panamá; documentos que posteriormente son remitidos ante el Ministerio de Relaciones Exteriores en Bolivia a fin de que legalice la firma del cónsul boliviano de Panamá.

Los expertos señalan que se trata de un trámite legal obligatorio a fin de que la sociedad panameña goce de derechos y ejerza obligaciones en Bolivia, todo eso se encuentra regulado en normas legales vigentes, y debidamente registrado en el Consulado de Bolivia en Panamá y en el Ministerio de Relaciones Exteriores en Bolivia”.

Aclaran que si “el Estado Plurinacional de Bolivia discrimina a las personas naturales, empresas o grupos familiares que constituyeron estas 95 sociedades en Mossack & Fonseca, por justicia y equidad correspondería investigar también a través de los consulados de Bolivia en los distintos países considerados paraísos fiscales y a través del Ministerio de Relaciones Exteriores a todas las sociedades consideradas off shore exhibiendo los documentos constitutivos y de personalidad jurídica para trasparentar las relaciones y penalizar a la totalidad de supuestos evasores fiscales y legitimadores de ganancias ilícitas que se tienen en Bolivia”. Al finalizar, opinan que “la justicia es un derecho de todos los bolivianos y todos debemos ser medidos bajo una misma vara”.

La versión de un informático

Marcos De la Cruz es un experto peruano en sistemas informáticos. Lo encontramos en una conferencia sobre tecnología celebrada en Santa Cruz de la Sierra. Consultado por los protocolos de comunicación de las redes y las filtraciones señaló que hay gobiernos y organizaciones que están sujetos a hackers y deben estar prevenidos con este tipo de alertas.

“Lo que ocurrió con la filtración de Panamá Papers -dice- es que siempre existirá el espionaje corporativo ya sea por motivaciones políticas, económicas, fama u otros motivos”. Hace una diferenciación entre hackers de color gris (los que se miden en la red), blancos (gubernamentales) y negros (crackers). Explica que muchos hackers trabajan en compañías privadas para romper sus sistemas de alerta con el propósito de vender nuevos sistemas de seguridad y control. “Ellos generan la necesidad de actualizar los sistemas de seguridad lo que les resulta un negocio millonario para desarrollar nuevos sistemas”.

El experto afirma que los hackers “están retándose para medir su alcance y conocimiento”; pero asegura que el espionaje corporativo ocurre por fugas internas en las mismas corporaciones. Muchos de los hackers trabajan con la ayuda de personas que están dentro por su nivel de acceso a determinada información. “Son acciones muy peligras, entonces las compañías invierten mucho dinero en el bloqueo de algunos sistemas pero lamentablemente no se pueden controlar todos los puertos de entrada a la red por lo que el hacker se vale de estos elementos para robar información. Es lo que ocurre generalmente en la filtración de información confidencial que puede ser el caso de los documentos del consorcio de abogados panameños”.